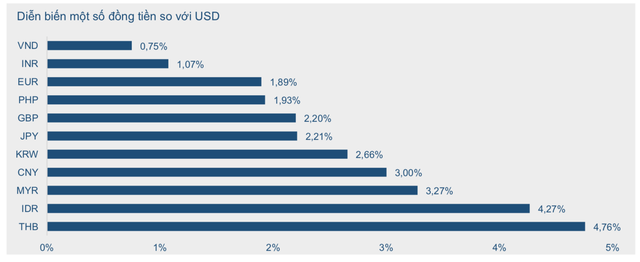

Theo báo cáo phân tích mới đây, Công ty Chứng khoán Bảo Việt (BVSC) cho biết, so với cuối tháng 12/2022, tính tới hết tháng 1/2023, đồng VND đã tăng trở lại 0,75% so với đồng USD. Lãi suất ở mặt bằng cao cùng chỉ số DXY hạ nhiệt là những yếu tố đang hỗ trợ cho sự lên giá của đồng VND.

Không chỉ VND mà tất cả đồng tiền tại các nước mới nổi ở châu Á (theo mẫu theo dõi của BVSC) cùng có chung diễn biến lên giá so với cuối năm 2022. Trong đó, đồng Baht của Thái Lan là đồng tiền có diễn biến tăng giá cao nhất 4,76%.

Trong cuộc họp chính sách tiền tệ đầu tiên của năm 2023, Cục dự trữ liên bang Mỹ (FED) đã tiếp tục có động thái tăng lãi suất ở tốc độ chậm lại, 25 bps, thấp nhất kể từ tháng 3/2022 cho tới nay. Việc Fed giảm tốc độ tăng lãi suất, với kế hoạch dừng tăng lãi suất trong năm 2023 trong bối cảnh kinh tế Mỹ có triển vọng kém tích cực đã khiến cho chỉ số DXY tiếp tục có diễn biến hạ nhiệt sau khi đạt đỉnh 20 năm từ hồi tháng 10/2022. BVSC cho rằng diễn biến này cũng sẽ giúp giảm áp lực mất giá đối với đồng VND trong năm nay, giúp cho đồng VND sẽ có diễn biến ổn định hơn so với năm 2022.

Việc VND vẫn có diễn biến lên giá trong bối cảnh NHNN có động thái mua USD trở lại (theo một số nguồn tin) cho thấy áp lực tỷ giá từ ngoại cảnh đang giảm bớt. Kết hợp cùng việc kiểm soát được chỉ số CPI trong những tháng tới về dưới ngưỡng mục tiêu 4,5%, đây sẽ là cơ sở để hạ tiếp mặt bằng lãi suất và dần nới lỏng hơn về chính sách tiền tệ nhằm hỗ trợ tăng trưởng.

Lãi suất huy động gần như đi ngang trong tháng 1, có dấu hiệu giảm nhiệt từ cuối tháng. Với áp lực hỗ trợ tỷ giá giảm bớt, BVSC cho rằng áp lực tăng lãi suất không còn trong năm 2023. Thay vào đó, chính sách tiền tệ năm nay nhiều khả năng sẽ chuyển sang hướng hỗ trợ cho tăng trưởng. BVSC kỳ vọng lãi suất sẽ giảm trở lại trong năm 2023 này, với các dấu hiệu rõ nét hơn từ Quý 2, khi Fed ngừng việc tăng lãi suất và lạm phát của Việt Nam hạ nhiệt.

Theo NHNN, mục tiêu tăng trưởng tín dụng cho cả năm 2023 sẽ ở mức 14-15%. BVSC cho rằng với mặt bằng lãi suất cao, khu vực bất động sản gặp khó khăn và triển vọng kinh tế kém tích cực, tăng trưởng tín dụng cả năm 2023 sẽ chỉ ở khoảng 13%.